実現可能な経営改善計画書・経営再建計画書

経営改善計画書や経営再建計画書(以下、「再建計画書」と省略)作成の大原則は

「再建計画書は金融機関に提出するのが目的ではない。」

ということです。

「内に対する宣言書」であり「外に対する誓約書」であるということが大原則です。

経営者や社員の「想い」が入っていない再建計画書はまさに絵に描いた餅です。

金融機関から望まれる経営改善計画書の作成にあたって

経営改善計画書は、社内に向けた経営改善遂行のための計画書であると同時に、金融機関との交渉(新規借入や条件変更など)に欠かせない資料ともなります。これらの内容は基本的に同じですので、本ステップでは「金融機関にもそのまま提出可能な経営改善計画書」を想定して解説します。

経営改善計画書で最も大切なポイントは、実現可能な計画であることです。金融機関に対して体裁を取り繕おうとして実現不可能なことを書いても、金融機関は「実現できない」との烙印を押します。

また、資料として提出する決算書や計画書などに、ウソの情報を記載してはいけません。相手はプロですからすぐバレてしまいます。さらに、一度ウソをついてしまうと、それを隠すためにウソの上塗りを続けざるを得ず、いずれは最悪の結果をもたらすことになるでしょう。実際、そうした例は全国にたくさんあります。

みなさんが本当に正常企業、ひいては優良企業をめざすのであれば、この2点をしっかりと守って計画書作りに取り組んでください。

インターネットで経営改善計画書などをダウンロードして作成することや経営コンサルタントに丸投げで作成代行することは、厳に謹んでください。たとえその計画書で借入やリスケがうまく言っても、少し長い目で見てみれば、経営改善どころか更に経営悪化につながっている例が再建現場で枚挙にいとまがありません。

初回問診(1日経営ドック)で、クラインアント様の会社にお邪魔して多くの会社で見せていただくのが表紙付きの分厚い立派な数年前の「経営改善計画書」です。内容も、組織図から始まりSWOT分析や過去の係数からの事業分析、損益分岐点、改善計画の財務諸表(PL・BS・CS)、そしておおざっぱな具体的対策のアクションプランと、教科書通りです。

当然、作成したのは目の前の経営者ではありません。おそらく銀行の担当者か銀行や商工会議所が紹介した経営コンサルタントでしょう。この経営改善計画書が役立ったかどうかは私をその場に呼ぶ必要があることで明白ですね。これらの立派すぎる経営改善計画書は数年たっても書き込みや折り跡などもなく綺麗なままです。そう、完成した後使用されていないのです。

本当に役立つ経営改善計画書は、稚拙でもいい、経営者だけではなく従業員全員が読んだあとから何をすればいいのか、それをやればどうなるのかが分かることです。

経営改善計画書

金融機関から望まれる経営改善計画書

金融機関に提出する経営改善計画書には決まった書式があるわけではありません。最も大切なポイントは、

「金融機関が協力してくれれば、自社の経営状態が改善し、

借入金を確実に返済することができる」という説得力があること

です。なぜなら、そうした経営改善計画書でないと、金融機関は交渉に応えてくれないからです。実際、金融機関が「交渉を受け入れるか否か」の判断は、おおむね下記のような基準によると言われています。

【金融機関による支援の可否判断基準】

①営業段階で黒字か

②経営改善計画が妥当かどうか

③利益と減価償却の合計で10年以内の返済が可能か

④担保処分で1/3の返済が可能か

⑤取引先との関係は継続できるか

⑥仕入れの条件は継続できるか

⑦抵当権者が抵当権を実行しないか

⑧運転資金の捻出の方法(手元流動性)

⑨経営者の熱意はあるか

⑩経営改善計画の具体性・実行可能性

⑪過去稟議その整合性

⑫保証協会との協議

⑬代表者の保証、個人資産・資材提供の有無

このうち、②③⑤⑥⑧⑨⑩は経営改善計画書と深く関わってきます。というよりも、経営状態が逼迫した状態で金融機関に示すことができるのは、これだけしかありません。これらについて、しっかりとアピールできる最適の計画書を作成しましょう。

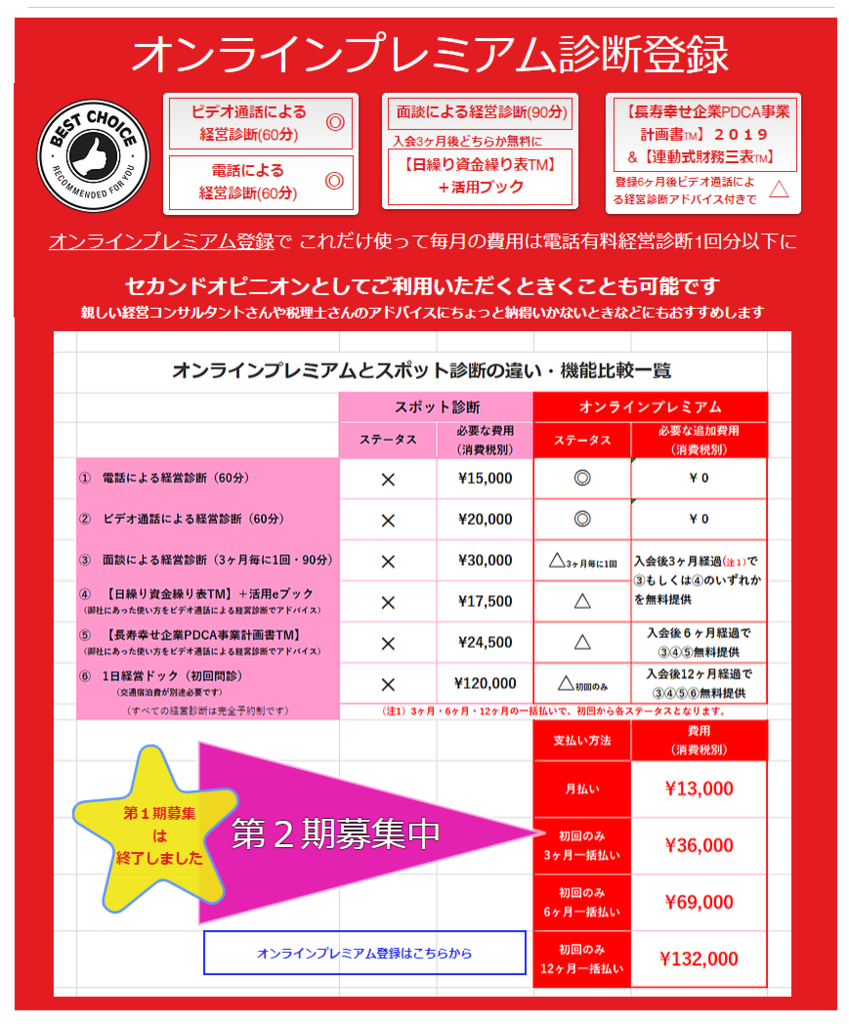

非会員の方で、御社に即した経営改善計画書作成のため私のアドバイスが必要とされる場合は

下記「オンラインプレミアム診断」の「⑤【長寿幸せ企業PDCA事業計画書TM】」をご利用ください。